讀書筆記:本刊編輯部

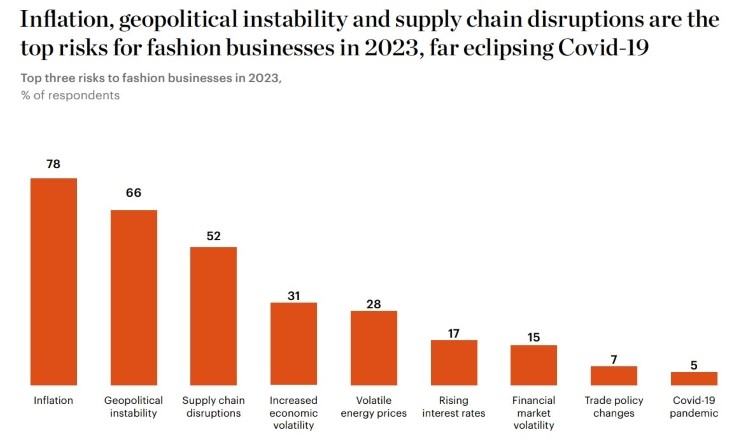

2023年,全球時尚行業將是增長放緩的一年,根據McKinsey聯合BoF推出的《2023時尚調查報告》顯示,通貨膨脹是2023年時尚高管們最關心的問題。並預計通貨膨脹將削弱消費者需求,促使購物者在能源和雜貨賬單飆升時,只能減少時尚支出或購買更便宜的產品。

由於通貨膨脹將推高時裝公司的成本,97%的高管預測他們的商品銷售成本和SG&A營業費用將在2023年上升。例如,棉花和喀什米爾羊毛價格分別同比上漲45%和30%。

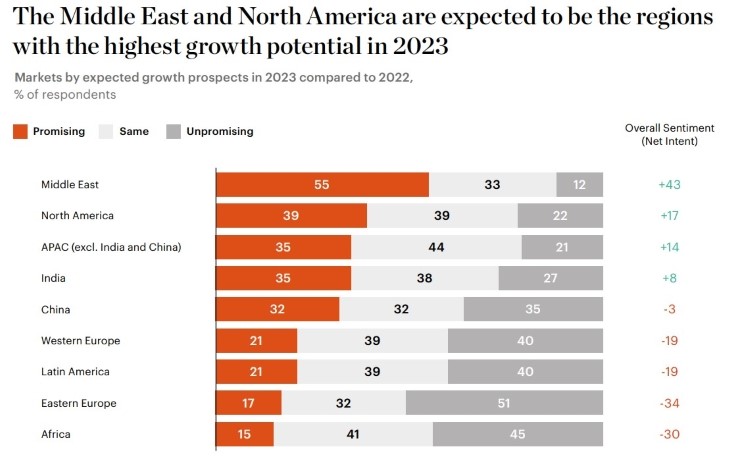

在區域表現上,歐洲仍受困於烏俄戰爭,中國正發出成長放緩的信號。相較之下,中東和美國在2023年最具成長潛力。

而消費市場上,則呈現兩極化的消費支出模式,高收入購物者消費力道依舊,但中低收入消費者則將收緊或削減可自由支配的支出,轉向降價商品和低價通路,或是轉售、租賃。

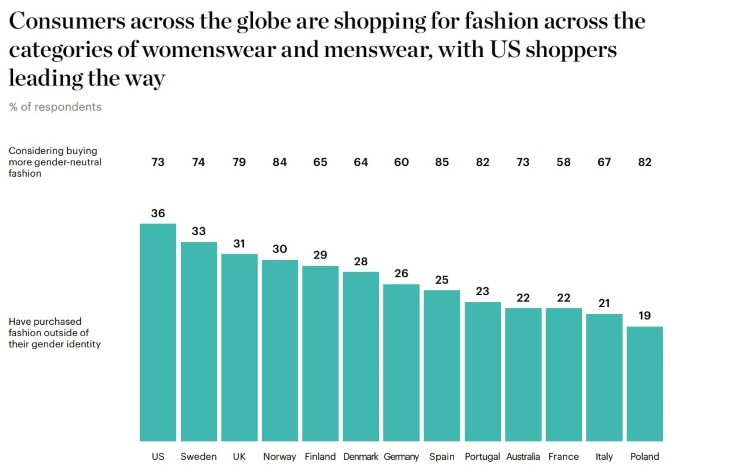

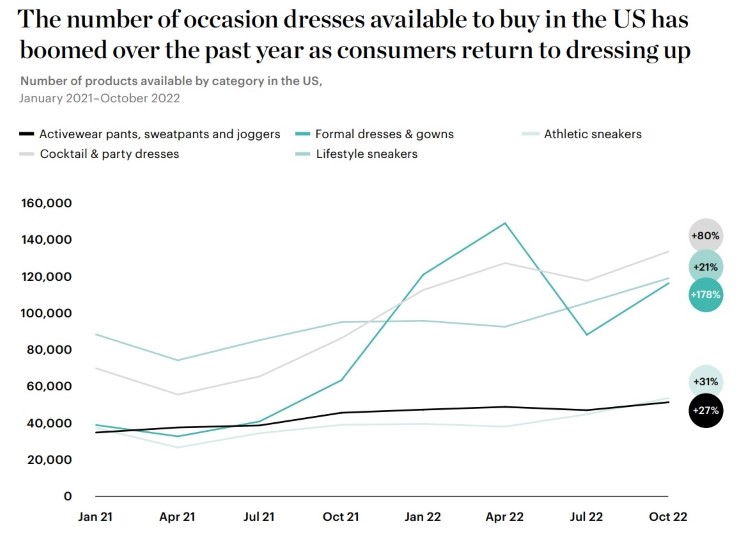

此外,消費者跨性別購物的趨勢,將可為品牌帶來新的市場。而正裝市場也逐漸走出風暴,但以往的正裝規範已然改變,新的辦公室和場合服正在重新定義。

後疫情的時尚版圖:回顧與預測

時裝業好不容易歷經了Covid-19大動蕩後,於2021年陸續開始解除限制,壓抑已久的消費需求瞬間爆發,繼而帶來了18個月的強勁增長(從2021年初到2022年中),未料在2022下半年又因為不斷惡化的宏觀經濟和地緣政治狀況,再次面臨挑戰,導致增長率下降,並預計這種放緩趨向將持續到2023年。

回顧2021年,世界各經濟體在經歷了大流行的破壞後陸續解封,儘管仍存在一些挑戰,例如供應鏈中斷,但消費市場顯現了長久壓抑後的爆發,2021年全球時尚業收入同比增長21%,平均EBITA(稅前息前折舊攤銷前獲利率)也接近翻番,增長6個百分點。並在2022年初繼續保持強勁表現,上半年收入增長13%。

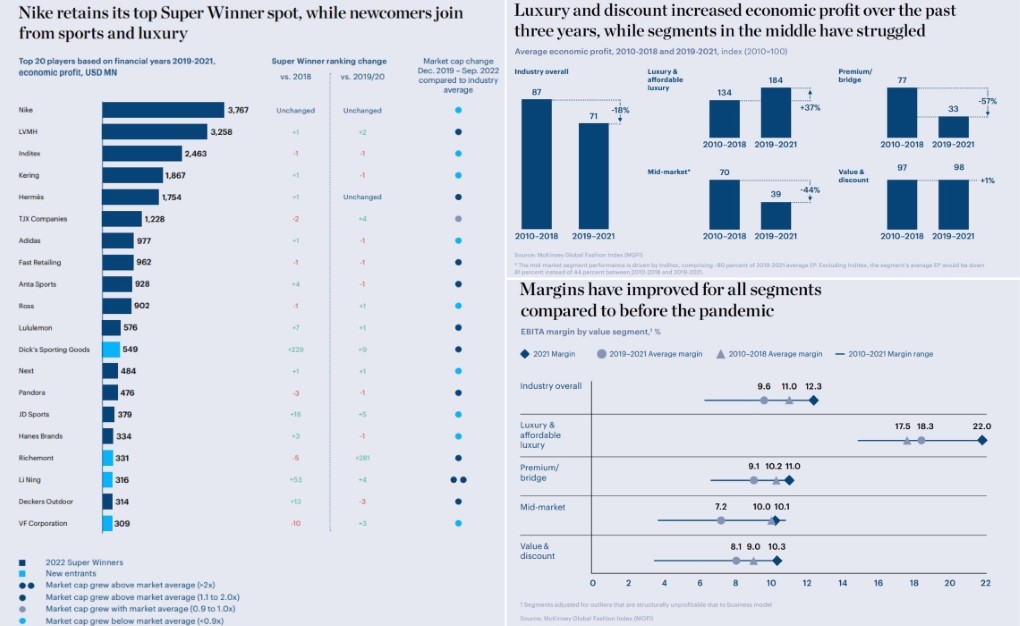

2021年時尚“超級贏家”,前20名涵蓋了奢侈品、運動服品牌、和折扣品牌,但中間市場仍舉步維艱。source: McKinsey Global Fashion Index (MGFI)

但隨著2022年2月的烏克蘭戰爭引發了一系列事件,包括整個歐洲不斷升級的能源危機。

許多主要經濟體的通貨膨脹也導致各國央行連續加息,結束了長期以來的超低利率甚至負利率,以抑制價格上漲並幫助經濟擺脫衰退。

在中國,COVID-19封控和房地產危機破壞了該地區的增長軌跡,並擾亂了供應鏈。

與此同時,極端天氣正在對整個亞洲的供應鏈和原材料產生負面影響。

展望2023年,這份由McKinsey聯合BoF推出的年度時尚調查顯示,85%的時尚高管預測明年通膨將繼續挑戰市場。與此同時,地緣政治緊張局勢,特別是圍繞烏克蘭正在進行的戰爭,已經擾亂了供應鏈,並造成58%的高管認為能源危機將削弱時尚市場。

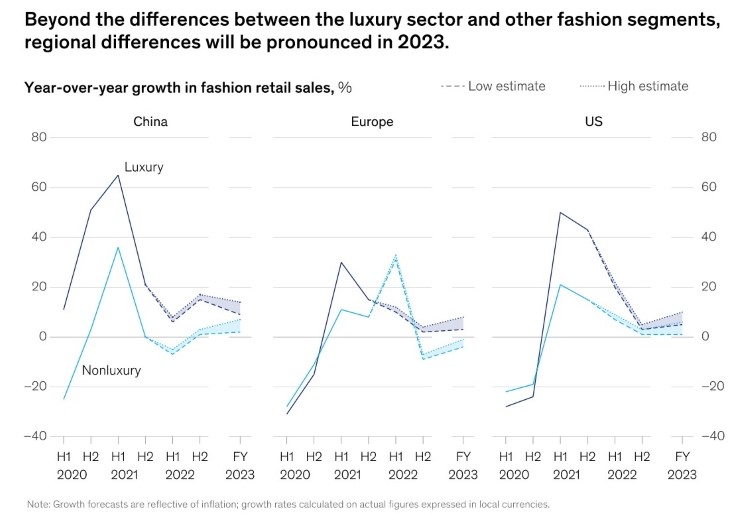

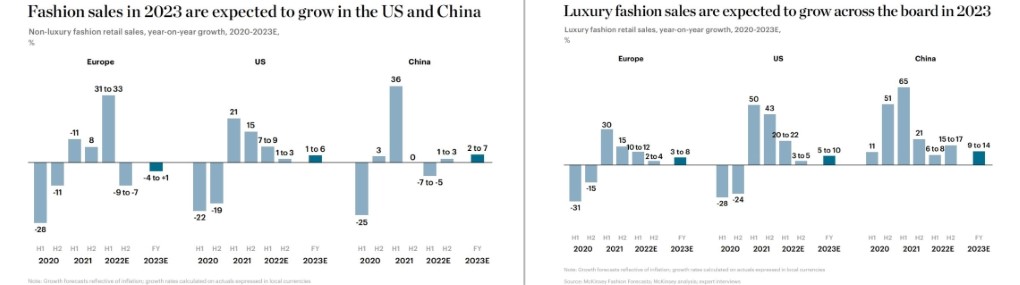

這種全球的經濟低迷氣氛也反映在消費者的購物習慣上,低收入家庭和高收入家庭的購物習慣差異將變得更加明顯,因為注重成本的客戶可能會削減開支或購買折扣商品。但相對地,奢侈品行業的表現將優於其他行業,因為購買奢侈品的消費者較不會受到經濟放緩的影響,富裕的購物者仍可以將繼續像以往一樣旅行和消費。因此奢侈品的全球時尚銷售額將增長5%至10%,但其他時尚業費則是-2%至3%表現不等。

source: McKinsey

除了奢侈品和來自其他細分市場的玩家之間的差異外,區域差異也很明顯。

儘管經濟放緩,但美國經濟預計將比其他國家更強勁。

其他全球主要經濟體如中國仍很可能因為Covid-19突發蔓延而持續採取某些防控措施,而歐洲則因遭受能源危機和歐元走弱的影響。

與以往相同,這份報告將分別從總體經濟、消費者轉變、與時尚產業結構,三重角度分析預測時尚行業未來一年的走向。本文分上/下兩集,本篇為總體經濟與消費者轉變兩大部分。

Part 1. 總體經濟

脆弱的全球經濟

在高通膨壓力、地緣政治緊張局勢加劇、氣候危機,以及消費者因預期經濟下行而信心下降的情況下,本已脆弱的世界經濟,隨著許多國家面臨衰退威脅,預計2023年全球GDP增速將降至2.5%左右。

在美國和歐洲,通貨膨脹的影響已經在時尚界顯現。與2022年3-6月相較,美國、英國、法國、義大利和西班牙的在線銷售服裝價格,在2022年7-10月期間上漲了 22%。且隨著品牌將增加的成本轉嫁給客戶,價格上漲預計將持續到2023 年。

根據BoF-McKinsey 2023年時尚調查報告,45%的時尚高管希望更新他們的產品組合,以適應消費者購買力下降的情況;72%的高管計劃提高零售價格,以應對通貨膨脹的環境;37%的高管將關注於成本改善。

但對於消費者而言,McKinsey另一項稍早的調查也顯示出萬物齊漲下的時尚消費意願:大部分地區消費者對可自由支配的支出變得更加謹慎。例如歐洲人打算大幅削減服裝、鞋類、配飾和珠寶方面的支出。

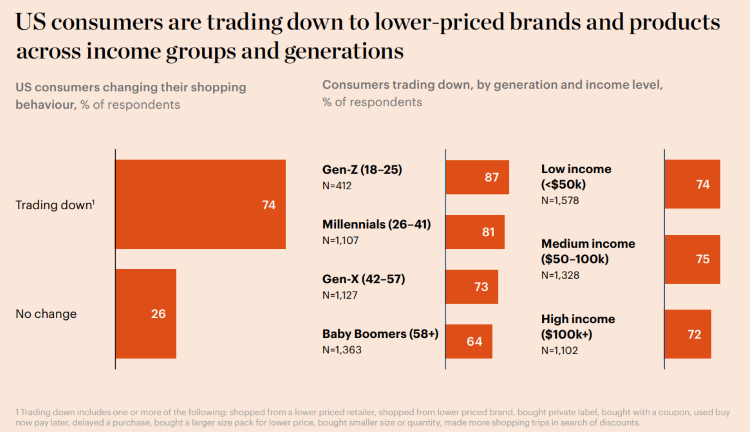

不同世代和收入群體的美國消費者,傾向購買低價品的比例。source: McKinsey & Company US Consumer Pulse Survey

為了因應這種新的脆弱狀態,企業必須預估潛在風險進行戰術調整,例如貿易戰和制裁行動會限制原材料和能源的獲取,以及中國疫情發展的變數,都會對供應鏈造成阻礙。企業應設定不同情境以規劃各種應急方案,保持靈活、敏捷和速度,以抓住隱藏的機會,以應對2023年面臨的諸多不確定性和衰退風險。

但對於數位化發展,和減少環境影響的投資等關鍵項目,則不可放棄。

通貨膨脹、地緣政治不穩定和供應鏈中斷是2023年時尚產業的最大挑戰。source: BoF-McKinsey State of Fashion 2023 Survey

區域市場的變化

地緣政治不確定性上升和疫後經濟復甦不平衡等因素,讓世界投資更具挑戰性。品牌必須重新評估各區域快速變化的經濟、政治和社會力,調整當地的經營策略。

首先是2022年初的烏俄戰爭,全球500多家公司宣布退出俄國市場,包括長期以來習慣在政治上保持中立的時尚品牌。這是因為在當今兩極分化但又牽一髮動全身的世界中,品牌的公共、政治和社會關係,都會影響品牌的長期資產和消費者信任度。所以即使因退出市場造成短期損失仍不得不為。

再者,中國正發出成長放緩的信號。加上中國Z世代熱捧國潮品牌,開始挑戰海外時尚品牌的市佔。

相較之下,中東和美國等地可能成為來年最主要的時尚市場。

其中,沙烏地阿拉伯等國因天然氣和石油出口帶來的經濟增長十分明顯,這些國家的經濟預計將在2022年以十年來最快的速度增長,GDP增長7.6%,為時裝業帶來了機會。88%的高管認為,中東2023年的增長前景與上一年相同或更樂觀。

另從各項數據看來,美國人仍然是比較願意消費的一群人,2022美國重新奪回全球最大奢侈品市場的地位(儘管可能在短期內再次將此一地位拱手讓給中國)。一些時裝公司正瞄準美國二線城市以尋求新的增長,因為遠距工作的緣故,紐約、洛杉磯和舊金山等成本較高的城市居民已經開始向外擴散。

不過在持續的通膨與升息影響,美國人也漸漸開始削減開支,尤其是中產階級。奢侈品牌可能會發現,隨著經濟狀況惡化,入門級客戶將會縮減支出。

中東和北美將是2023年增長潛力最大的地區。source: BoF-McKinsey State of Fashion 2023 Survey

時裝業者有必要重新評估區域風險,將眼光放在中東和美國等增長地區。同時在進行海外市場擴張時,優先考慮地緣政治風險、文化差異和監管複雜性等,並結合當地團隊針對各地採用更為細緻化的在地行銷。

Part 2. 消費者轉變

雙軌發展的支出型態

2023年潛在的經濟動盪可能對消費者產生不同的影響。根據可支配收入的多寡,高收入購物者可能會繼續在時尚方面消費,但低收入消費者將收緊或削減可自由支配的支出,或是推遲購買,或是尋找便宜商品或管道,增加對轉售、租賃和低價折扣產品的需求。

尤其是年輕群體,最可能尋求低價和折扣商品。超過75%的美國Z世代和千禧一代表示他們正在動用儲蓄、信貸或做更多的工作來平衡財務,而X世代的這一比例為64%,嬰兒潮為53%。

因此可預期:折扣通路將持續吸引著以更低價格尋找大牌的消費者,在歐洲,折扣通路預計2025年將佔時尚行業總收入的12%。

轉售也是,預計到2025年其增長速度將是服裝零售的11倍。

隨著價格上漲,可支配收入減少,預計消費者將不再優先考慮服裝和鞋類。source: McKinsey analysis based on Euromonitor and McKinsey Europe Consumer Pulse Surveys

但品牌實應更謹慎地管理折扣通路(尤其是高端品牌),如何在不削弱品牌價值的情況下,與戰略性的低價合作夥伴一起從促銷和折扣中獲取利益,又能確保客戶忠誠度,避免稀釋品牌的位階。

例如,品牌可以思考如何將轉售、租賃和維修的3R(resale, rental, repair)新模式整合到品牌的價值主張中,一舉結合環保與負擔得起的消費。

或是調整商業模式,分析人口數據和地區消費,引入新通路、定價策略或產品類別。

例如一些較新的奢侈品牌Jacquemus,瞄準的就是一群更年輕、更時尚前衛的消費者。而一些入門級奢侈品消費者也開始選買一些更實惠的品牌,但這些品牌仍然具有高端品牌的故事和美學。

最重要的是,時尚領導者應該特別關注目標客戶的需求,以聚焦的方式集中力量於暢銷產品;運用數位工具快速反應消費者的需求;採取近岸外包和按需製造等措施加快產品上市速度。

流動的時尚性別

隨著消費者對性別認同和表達的態度不斷變化,性別流動的時尚正在獲得更大的吸引力。面對男裝和女裝之間界限模糊的趨勢,品牌和零售商勢必要重新考慮他們的產品設計、行銷,以及店內和數位購物體驗。

全球消費者對於購買性別流動服裝的接受度,以美國最高。source: Klarna Insights survey in cooperation with Dynata

受到名人和設計師的鼓舞,越來越多的消費者正在購買跨性別的商品,尤其是年輕的Z世代。他們認為自己的性別認同不像長輩那樣一成不變。這種轉變不僅展現在高級時裝秀上,也體現在日常購物中,“無性別”和“中性”時尚的在線搜索量逐年增加,全球約有一半的Z世代已經買過這類商品。

從輪廓、面料、到顏色,年輕的購物者,尤其是20歲以下的購物者,最有可能跨性別尋找和購物。過去所謂的中性極簡超大號服裝,可能已經不足以滿足年輕一代的性別觀點,舉例而言,如今男性對Birkin包的興趣增長速度是女性的兩倍,Christian Louboutin發表了男士尺寸的高跟靴。

即使是一些尚未能普遍接受多元性別的國家或地區,此一趨勢也很明顯。例如,在肯亞,就有Vivo、Sevaria等性別包容設計的當地品牌,將傳統只出現在女裝中的面料(如絲)用於男裝。

擁抱性別流動的時尚可能很複雜,尤其是在考慮到不同市場的文化差異時。業者可以考慮創建多元化的員工隊伍,從產品設計、商品行銷到店內規劃,將性別流動性引入戰略和產品系列,例如在實體店和網站上嘗試不同的行銷方法,刪除或混合性別類別,並觀察顧客如何以不同方式購物。提供性別流動時尚的品牌可以開發新的尺碼表,以滿足更廣泛的客戶群。或是培訓店員幫助跨性別購物的顧客找到合適的尺碼,了解尺碼如何在不同性別的商品之間轉換。

重新定義正裝

經過兩年的下滑,正裝類別(含商務/晚裝/場合服)在2021年和2022年出現反彈。預計這股趨勢將持續到2023年,但若經濟環境趨於嚴峻,則可能再度放緩。

根據McKinsey 的調查,又以特殊場合的正裝有望成為該品類中最有前途的部分:39%的時尚高管預計,2023年,場合服飾的銷售額將躋身增長前三的類別。27%預計商務著裝將成為明年增長的前三大類別之一。

另外Euromonitor的數據也顯示,在歐洲和美國,襯衫和襯衫、非牛仔褲和裙子的正裝零售額,2022-2026年的增長比大流行前10年要多。

隨著消費者再次盛裝打扮,過去一年在美國場合禮服的供給數量激增。source: StyleSage

只是,隨著購物者重新思考他們在工作、婚禮和其他場合的著裝方式,正裝正被賦予新的定義。

不久前,人們還會根據休閒活動、商務辦公或家庭聚會做不同的裝扮。但現在,這類場合的著裝規範界限已經模糊,人們對於辦公室和晚間活動服裝的偏好與想法已與以往不同,這也為品牌帶來了一個獨特的機會,引導客戶購買反映現代生活方式的新產品。因此有必要收集大流行後的消費者習慣和需求,以重塑能迎合新世代的正裝。

例如,對於日常辦公和晚裝,出現了“權力休閒”(power casual)或“Sartorial”的混合風格,特點是可盛裝可便裝的多功能單品或搭配。

但相對的,特殊場合服就非以多功能性或舒適性為主要訴求,而是以個性鮮明的服裝為主,以滿足消費者嬉戲放縱的需求。針對這些不會穿超過幾次的特殊單品,消費者會採取租用或從轉售平台購買二手奢侈品,以便在這些場合中脫穎而出。

值得注意的是,面對新式的正裝,許多人願意接受更具創意的風格,因此創意團隊可以選擇非常規的面料、大膽的色彩、跨性別的輪廓,和在社交媒體上足以脫穎而出的個性單品,讓正裝也能和其他產品類別一樣多樣化。

如連衣裙長期以來霸佔女性的辦公服和晚裝市場,但2022年出現了一種新的褲裝。J.Crew和 The Frankie Shop等品牌展示了超大號西裝和長褲,搭配柔軟的材料,為尋求優雅、時尚但舒適的客人提供新選擇。

至於男裝,彩色西裝和輕質面料西裝的銷量增加。根據時尚零售數據預測公司Edited的調查,2021年9月至2022年9月期間,黑色西裝佔在線銷售的比例下降,為19.3%。粉色、綠色、和橙色是更受歡迎的新色。面料部分則通常結合高性能面料,如吸濕排汗或彈力,打造舒適西裝。

當然,傳統西裝仍在現代衣櫥中仍然佔有一席之地,但在世界許多地方,它的使用僅限於少數正式場合。不過在中東或亞洲,黑色西裝依舊很受歡迎,只是傳統西裝不該再是商務穿著的唯一選擇了。